Трохи про НАСу

Офіційні відомості про Асоціацію, як об’єднання страховиків, про керівництво та учасників, про засади та порядок роботи докладно описано у статуті та інших внутрішніх документах Асоціації, але ми опишемо трохи про нас більш зрозумілою мовою.

Щорічний звіт Insurance Europe

Керівник НАСУ Денис Ястреб для щорічного звіту Insurance Europe

До уваги страхових посередників!

НАСУ звертається до страхових посередників щодо необхідності приведення їх діяльності у відповідність до оновленого законодавства

Страхування воєнних ризиків

Ураження засобами війни, пошкоджені будинки та здоров’я, понівечені авто та зруйнований бізнес. Це болить кожному. Але ми раді, що страхування здатне у цьому жаху бути позитивом і користю

Діалог партнерів: круглий стіл лідерів медичної та страхової галузі

Обговорення актуальних питань розвитку та вдосконалення медичного страхування

Досягаємо мети разом

Обговорення з НБУ нагальних та актуальних питань, які виникають під час приведення діяльності страховиків у відповідність до вимог нового Закону “Про страхування”

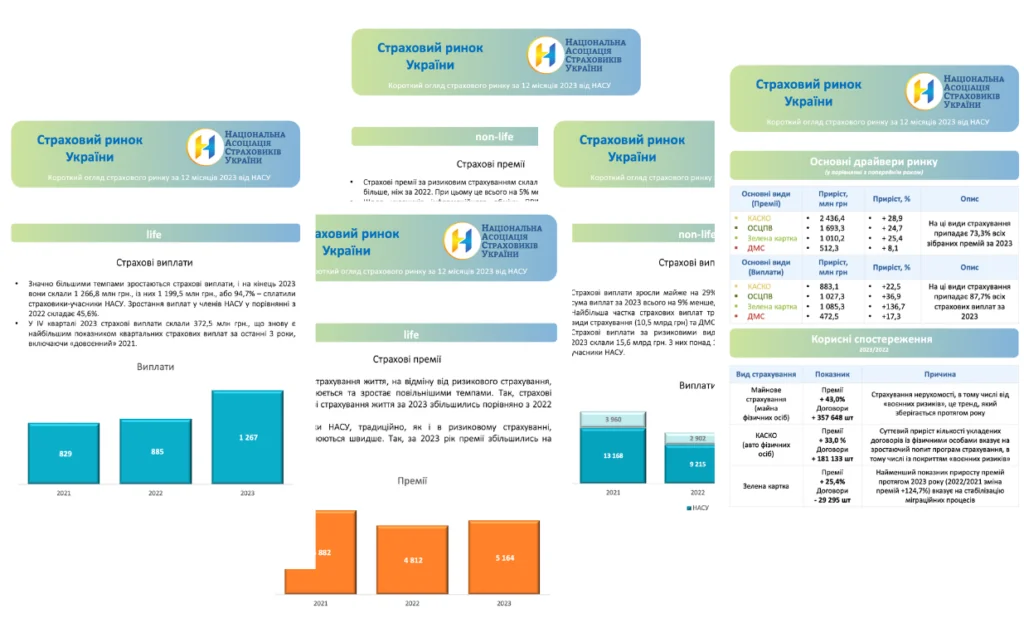

Короткий огляд страхового ринку за 2023 від НАСУ

Короткий огляд страхового ринку за 2023. Просто про складне.

Завдяки МТСБУ та НАСУ дані з автоцивілки стали доступніші

Зпоміж вже звичних даних з автоцивілки, які тепер зручно та актуально візуалізовані засобами Power BI, пропонуємо нові показники, що можуть бути цікавими й корисними і споживачам, і страховикам.

В НАСУ підбили підсумки 2023

Багато ініціатив, що опрацьовувалися НАСУу 2023 було втілено у життя

НАСУ визначила що і з ким буде досягати у 2024

Наступний рік, стане роком імплементації революційних законодавчих змін на ринку страхування